知恵袋「借金80万円ってやばい?」解決策と理想の返済シミュレーション

「借金80万円って、もしかしてヤバい…?」

こんなふうに感じていませんか?

金額だけを見ると、「何とか返せそう」と思えるかもしれません。でも、収入や生活状況によっては、80万円の借金でもじゅうぶん危険な状態になることもあります。

特に、返済が長引いて利息がかさむと、気づかないうちに100万円以上を支払うことになるケースも珍しくありません。

また、複数社から借りていたり、すでに返済が遅れている場合は、早めの対処が必要です。

この記事では、

- 借金80万円が「やばい」と言われる理由

- 自力で返済できるかを見極めるポイント

- どうしても返せないときの具体的な解決方法

をわかりやすく解説していきます。

「このまま何もせず放っておく」ことが、いちばん危ない選択肢です。

今の状況をしっかり把握し、無理のない返済方法や借金を減らす方法を一緒に探していきましょう。

知恵袋でも話題の「借金80万円」のヤバさ

借金80万円が本当に「やばい」かどうかは、年収とのバランスで判断する必要があります。

金融業界では、年収の3分の1を超える借入は「危険ライン」とされ、法律(総量規制)でも制限がかかります。たとえば、年収が240万円の場合、限度額は約80万円。これを超えると新たな借入が難しくなります。

さらに、収入に対して返済負担が大きいと、生活を圧迫し、他の支払いにも影響が出てしまいます。以下の表は、手取り月収20万円の人が、月々どれくらい返済できるかを基準にして、完済シミュレーションをしたものです(年利18%で計算)。

| 月々の返済額 | 完済までの期間 | 利息込み総支払額 |

|---|---|---|

| 1万円 | 約8年 | 約108万円 |

| 2万円 | 約4年半 | 約95万円 |

| 3万円 | 約3年 | 約89万円 |

このように、利息の影響で総支払額がかなり膨らむことがわかります。月1万円ずつしか返せない場合、完済までに8年かかり、利息だけで28万円近く払うことになります。

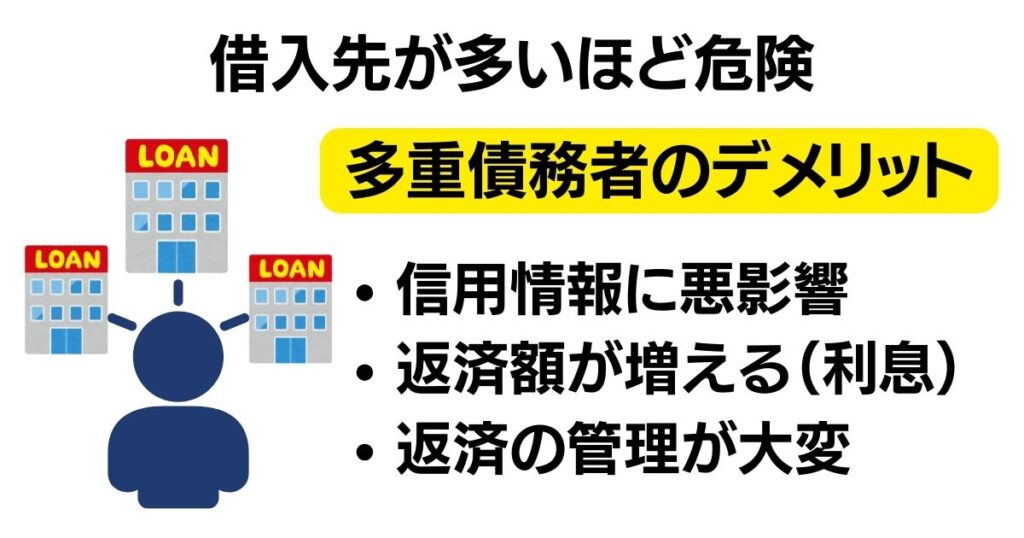

複数社からの借り入れがあるともっとやばい

借金が1社からの借入だけであれば、利息や返済日の管理もしやすいですが、2社以上からの借り入れがあると一気に状況が悪化します。

なぜなら、各社ごとに利息が発生し、返済日がバラバラになり、毎月の返済管理が非常に難しくなるからです。たとえば、以下のような状態だと危険信号です。

| 借入先 | 借入額 | 利率(年利) | 月の返済額 |

|---|---|---|---|

| A社 | 30万円 | 18% | 1万円 |

| B社 | 25万円 | 18% | 1万円 |

| C社 | 25万円 | 15% | 8,000円 |

この場合、月の返済は約28,000円。生活費を圧迫するレベルになってしまい、滞納のリスクも高くなります。

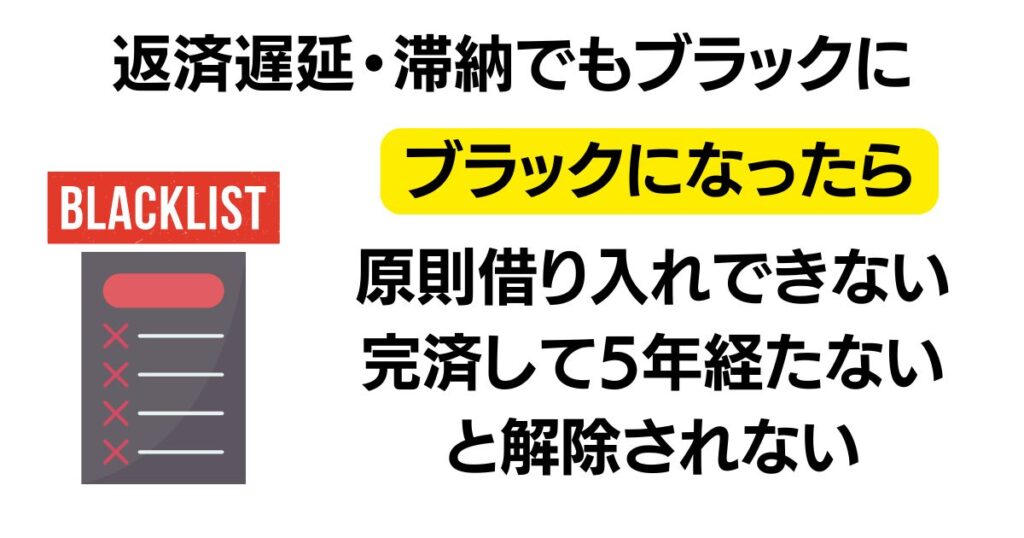

返済の遅延・滞納すると金融ブラックに

もし返済が遅れたり、滞納を繰り返してしまうと、信用情報にキズがつき、「金融ブラック」状態になってしまいます。

一度ブラックになると、完済から5年間までは新たな借入やローンの審査に通らなくなります。これはスマホの分割払いやクレジットカードの更新などにも影響するため、日常生活に支障が出るケースも少なくありません。

借金80万円をなくすには

収入に応じた返済プランを立てる

まずは、自分の手取り収入から、無理なく返済にまわせる金額を決めることが大切です。一般的には「手取りの5〜10%」が目安ですが、それを大きく上回ってしまうようであれば、計画を見直す必要があります。

手取り20万円なら、毎月の返済上限は1万〜2万円。これを超えるようなら、家計の見直しや債務整理の検討が必要です。

生活費の見直しによる返済資金の確保

返済をスムーズに進めるには、固定費の削減が最優先です。たとえば、以下のような項目が見直しポイントになります。

- サブスクの解約

- 格安スマホへの乗り換え

- 家賃の見直し(実家に戻るなども選択肢)

返済期間別の総支払額とシミュレーション

もう一度、返済額に応じたシミュレーションをおさらいしましょう(借入80万円・年利18%)。

| 月々の返済額 | 完済までの期間(目安) | 総支払額(元金+利息) | 利息総額(概算) |

|---|---|---|---|

| 1万円 | 約8年(95回) | 約108万円 | 約28万円 |

| 2万円 | 約4年半(48回) | 約95万円 | 約15万円 |

| 3万円 | 約3年(32回) | 約89万円 | 約9万円 |

月1万円返済の場合

最も時間がかかります。完済まで約8年もかかる上に、利息だけで28万円以上を支払うことになり、総支払額が100万円を大きく超えてしまいます。生活に余裕がないときは仕方ないですが、かなりの長期戦になります。

月2万円返済の場合

返済期間が約4年半とグッと短くなり、支払う利息も約15万円に抑えられます。現実的でバランスの良い返済プランと言えます。もし手取り月収が20万円以上あるなら、このラインを目標にすると良いでしょう。

月3万円返済の場合

一番早く終わり、完済まで約3年。支払う利息も9万円以下と、非常に効率的です。短期で返済を終わらせることで、将来の住宅ローンやマイカーローンの審査にも良い影響があります。

- 返済額を増やすほど完済までの期間が短くなり、利息も少なく済む

- 月々の負担を軽くしすぎると、長期にわたって利息を払い続ける羽目になる

- 手取りの5〜10%以内で返済が収まるならOK。それを超えるようなら、債務整理

借金80万円が返済できないときの解決方法

任意整理で減額する方法

もし毎月の返済がどうしても厳しい場合は、「任意整理(にんいせいり)」という債務整理の方法を使えば、返済額や利息の負担を減らすことができます。

任意整理は、弁護士や司法書士を通じて、貸金業者と和解交渉する方法です。利息をカットしてもらったり、月々の返済額を下げたりすることが可能になります。

信用情報には影響しますが、自己破産のように財産を失うわけではありません。

「このままでは返せないかも…」と思ったら、早めに専門家に相談することをおすすめします。

- 相談件数月間10,000件以上

- 家族や会社にバレずに相談〜手続き

- 相談は何度でも無料

- 依頼する場合は分割でもOK

\ 匿名でも相談OK /

個人再生で減額する方法

借金額が多く、収入はあるけれど返済が追いつかない…そんな人には、**個人再生(こじんさいせい)**という方法があります。

これは裁判所を通じて借金を最大5分の1にまで減額できる制度で、住宅ローンを残したまま整理できるメリットもあります。

ただし、ある程度の安定収入があることが前提なので、フリーターや無職の方には不向きです。

自己破産してしまう

最後の手段は、自己破産(じこはさん)です。これを選ぶと、借金の返済義務そのものが免除されます。

ただし、持ち家や車などの高額な財産は処分対象となり、職業制限も一部あります。生活再建が最優先になる場合にのみ、検討すべき選択肢です。

借金が80万円以上ある人によくある質問

どのタイミングで専門家に相談すべき?

目安としては、以下のような状況になったときです。

- 毎月の返済額が手取りの10%を超えている

- 支払いが遅れがち、または延滞している

- 複数社から借りていて管理が難しい

- 利息だけを払い続けて元金が減らない

こうした場合、返済だけで状況を改善するのは難しくなります。